Cuando Michael Saylor le propone a Apple intercambiar sus acciones por bitcoin, no es una broma... o tal vez una revolución cripto envuelta en un iPhone, ¿quién sabe?

Temática Bitcoin (BTC)

Lo que muchos pensaban improbable se está convirtiendo en realidad: los ETF de Bitcoin al contado en Estados Unidos están a punto de superar la barrera simbólica de los 1.000 millones de dólares en volumen de transacciones. En menos de 18 meses, estos productos financieros han transformado el panorama bursátil, consolidando el bitcoin como un activo imprescindible en los mercados tradicionales. Un ascenso fulgurante, impulsado por un entusiasmo institucional sin precedentes.

Mientras los mercados financieros avanzan a tientas en un clima geopolítico incierto, el bitcoin acaba de superar nuevamente un umbral clave: los 110,000 dólares. Este nivel, que se había abandonado desde hace dos semanas, marca una ruptura técnica que va más allá de un simple rebote. De hecho, tal movimiento se integra en una reconfiguración de las fuerzas que operan en el mercado de criptomonedas, donde las dinámicas de precios, las posiciones especulativas y los arbitrajes institucionales parecen entrar en una nueva fase.

Bitcoin. Una palabra que impacta, que asusta, que fascina – y que, este 9 de junio, ha vuelto a sacudir todos los códigos. Los escépticos solo verán una nueva inflamación pasajera. Pero aquellos que observan la superficie temblar intuyen lo que se trama en profundidad: una tectónica de ambición, audacia y, seamos francos, puro instinto. Un repaso a un vuelo que vio a un millonario hacer una de las apuestas más despreocupadas del año, mientras el planeta de las finanzas se aferra a su asiento.

Saylor se diluye, los bitcoins se acumulan, y los accionistas aplauden. MicroStrategy convierte la bolsa en mina, sin pala ni pico. ¿Hasta dónde llegará el capitán del tesoro digital?

El bitcoin acaba de golpear fuerte: un desequilibrio de liquidación del 53,247 % acaba de volcar brutalmente el mercado. En pocas horas, el BTC ha barrido todos los puntos de referencia de los traders y redefinido la batalla entre alcistas y bajistas. No es solo un aumento de precio, es una verdadera conmoción.

Michael Saylor dice que los temores sobre la computación cuántica rompiendo Bitcoin son exagerados. Él cree que la red puede adaptarse y que los gigantes tecnológicos no arriesgarán su propia seguridad.

El bitcoin nunca ha tenido la costumbre de recompensar las evidencias. Mientras su precio se eleva a más de 105,000 dólares, muchos traders con apalancamiento toman una posición sorprendente: apuestan masivamente por su caída. Detrás de este comportamiento aparentemente racional, puede esconderse un desconocimiento de las mecánicas profundas del mercado cripto — o peor aún, una repetición de errores pasados.

Estrategia a cara descubierta: acumular bitcoin, sin importar el precio. Sin embargo, cuando la empresa anuncia una ronda de financiamiento de mil millones de dólares y Michael Saylor publica en el mismo momento un enigmático, la estrategia toma una dimensión completamente diferente. En pocas horas, los mercados se agitan, las especulaciones regresan. El empresario reaviva el interés de todo el ecosistema y refuerza la idea de que Estrategia es mucho más que una empresa tecnológica: una fuerte señal institucional a favor del bitcoin.

Bitcoin, ¿libertad o vigilancia global? Cuando una familia entierra sus criptomonedas en los cuatro rincones del mundo, es porque la fortuna también atrae las esposas... pero no siempre a los ladrones.

Cuando Changpeng Zhao, alias CZ, toma la pluma —o más bien su teclado— el ecosistema cripto presta atención. Este 7 de junio de 2025, el antiguo jefe de Binance ha vuelto a hacer ruido con un tuit a la vez provocador, irónico y lleno de significado, fusionando el eco de los discursos de Winston Churchill con su propia filosofía del "HODL". Resultado: un mensaje contundente que resume por sí solo el estado de ánimo de millones de inversores cripto en todo el mundo.

Solana se agita, XRP se desploma, Ethereum tambalea… las ballenas bailan y los pequeños inversores sufren. El circo cripto continúa, sin red, al ritmo de un mercado cada vez más impredecible.

El jueves 6 de junio, el gigante de la gestión de activos sufrió un retiro récord de 130,49 millones de dólares en su ETF de Bitcoin spot IBIT, el más grande desde su lanzamiento en enero. Este choque fue suficiente para arrastrar a todo el mercado de ETFs de Bitcoin a la zona roja, por segunda sesión consecutiva, poniendo en duda el impulso institucional que hasta entonces había respaldado a estos vehículos de inversión respaldados por Bitcoin.

¿Cómo gestionar sus bitcoins al momento de la jubilación? ¿Es mejor simplemente vender sus BTC, o bien utilizarlos como colateral ante un banco y vivir a crédito?

Suiza, que alguna vez fue un cofre fuerte discreto, se prepara para vaciar sus bolsillos cripto a 74 países... ¡Algo que hará temblar a los aficionados al anonimato digital escondidos en los Alpes!

Mientras los gigantes de las finanzas tradicionales luchan por reinventar su estrategia de reservas, una empresa japonesa se sale de lo común. Metaplanet, audazmente apodada "la estrategia japonesa", ya no se conforma con coquetear con bitcoin. Ahora entra en una guerra económica con una ambición clara: poseer 100,000 BTC para finales de 2026. Ya no es una simple apuesta, es un manifiesto.

Musk juega a ser el cartomante 2.0: apuestas cripto en X, algoritmos como bola de cristal, y la prensa relegada al nivel de predicción folclórica.

El 5 de junio, BlackRock no hizo nada. Ni un dólar, ni un movimiento, ni siquiera un escalofrío. Su ETF de Bitcoin IBIT, hasta ahora máquina de guerra de capitales entrantes, permaneció congelado. Y esto no es trivial. En un mercado donde la inmovilidad a menudo es más inquietante que la panique, esta inacción vale mucho más que un simple número en cero. Mientras otros sangran, BlackRock se detiene. Y en este gesto, puede que haya más estrategia que letargo.

Bajo la tensión de una economía incierta, los mercados observan cada movimiento de la Reserva Federal. Lejos de limitarse a los activos tradicionales, sus decisiones ahora influyen fuertemente en el mercado de criptomonedas. A medida que se acerca una posible reducción sorpresiva de las tasas, el bitcoin contiene la respiración. Una señal monetaria de este tipo podría impulsar a la primera criptomoneda hacia nuevas alturas, alimentando las expectativas de un rally histórico.

La escena digital mundial asiste a la emergencia de un depredador invisible pero temible: Crocodilus, un malware de Android con ambiciones voraces. Detectado por primera vez en marzo de 2025, rápidamente mutó, pasando de una simple prueba regional a una ofensiva planetaria. Y no son tus fotos de vacaciones las que le interesan, sino tu dinero — concretamente el que pensabas que estaba a salvo en tus carteras cripto.

Hay historias que se entierran a golpes de juicios, de prisiones de máxima seguridad y de titulares olvidados. Luego está el bitcoin, ese hilo rojo que nunca se corta realmente. En junio de 2025, una transacción de 300 BTC, equivalente a 31 millones de dólares, cae en la caja de Ross Ulbricht, creador de Silk Road, ese mercado negro legendario de la dark web. ¿El problema? Esta fortuna proviene de una billetera relacionada con AlphaBay, su sucesor tristemente célebre. El pasado no ha dicho su última palabra. Regresa... encriptado.

Cerca de 4 mil millones de dólares en opciones sobre bitcoin y Ethereum están por vencer este viernes 6 de junio, lo que cristaliza la atención de un mercado bajo presión. Con posiciones mayoritariamente alcistas y precios por debajo de los niveles críticos, este vencimiento podría desencadenar una ola de volatilidad. En un clima geopolítico tenso, los traders e inversores institucionales avanzan a tientas, conscientes de que el más mínimo movimiento de precios podría redistribuir las cartas a muy corto plazo.

El exestrella de la NBA Scottie Pippen está animando a todos a aprender sobre Bitcoin. Expertos y datos recientes muestran la creciente fuerza de la criptomoneda y las posibles ganancias de precios en el futuro.

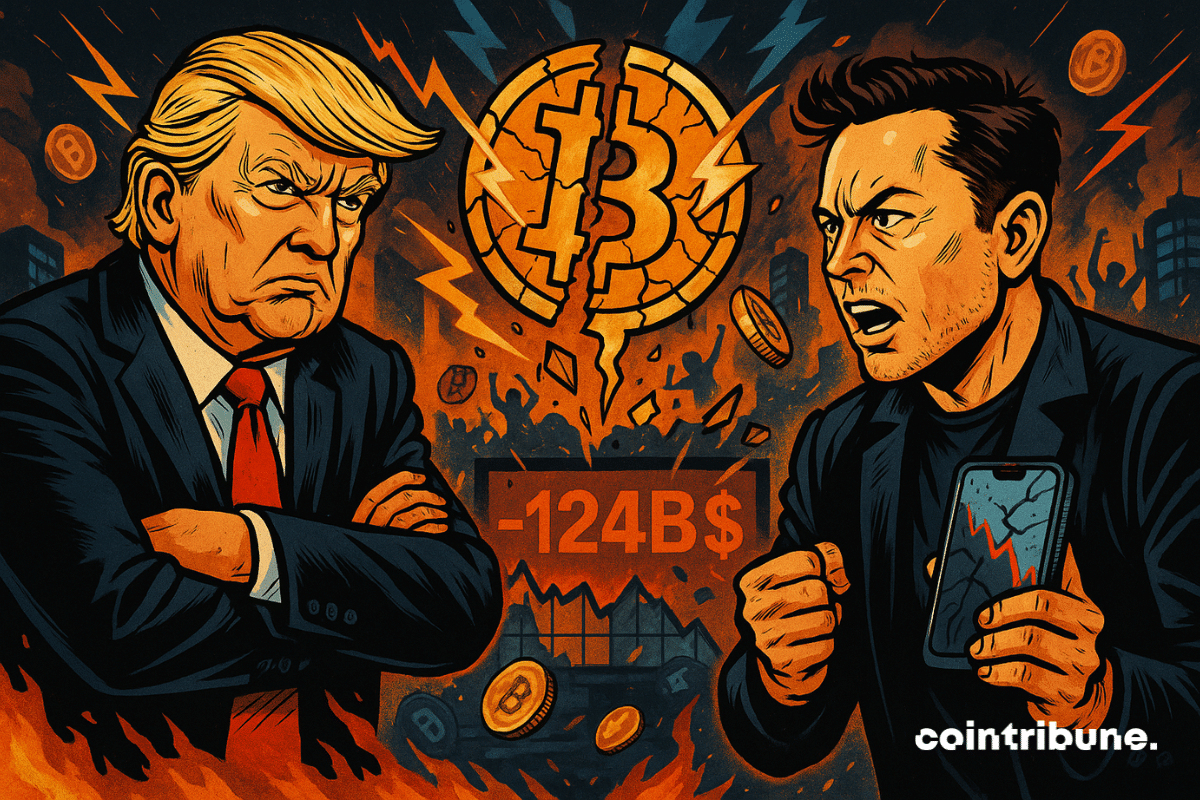

Cuando Musk amenaza el espacio y Trump corta los suministros, es la crypto la que se desploma. Duelo de egos, miles de millones desaparecidos e inversionistas desorientados... ¿A quién le beneficia realmente el caos?

En el ecosistema cripto, pocos anuncios redefinen los fundamentos. Sin embargo, Cane Island Digital revela que más de un tercio de los bitcoins extraídos están perdidos de forma permanente. Lejos de ser un simple dato, esta realidad trastorna la comprensión de la oferta real, aumenta la escasez del activo y cuestiona los modelos de valoración actuales. Este fenómeno silencioso, a menudo ignorado, plantea desafíos cruciales: ¿cómo valorar un activo del que una parte creciente se evapora? ¿Y hasta dónde podría esta desaparición progresiva redibujar el panorama monetario del bitcoin?

Un geek desconocido, armado con hash alquilado, obtiene 330,000 dólares en bitcoin. ¿Casualidad técnica, farol, o revolución silenciosa bajo los bits de la minería en solitario?

La anunciada aceptación de bitcoin y otras criptomonedas por parte de Uber como métodos de pago marca un giro estratégico. Más que un simple añadido tecnológico, es una señal fuerte. El gigante de la movilidad pretende anclarse en la economía digital emergente. En un momento en que las criptomonedas están ganando terreno en los usos cotidianos, Uber no quiere seguir la ola, sino contribuir a moldearla. Esta elección plantea una pregunta esencial: ¿qué papel jugarán los gigantes tecnológicos en la evolución de los sistemas de pago globales?

Bitcoin tose, Avalanche se desploma y Circle festeja en Wall Street. Mientras tanto, JPMorgan abraza las criptomonedas y las ballenas se alejan... ¿pero quién se beneficia realmente?

¿Los patrones se convierten en mineros? Mientras MicroStrategy inspira, otros se sumergen en el bitcoin... pero si esto se desploma, ¿habrá que vender las oficinas o solo las sillas?

Una vez más, James Wynn está en boca de todos — y no por las buenas razones. Este trader de criptomonedas, conocido por sus riesgos desmedidos, acaba de perder 25 millones de dólares en una liquidación parcial de su última posición en Bitcoin. Una caída más en una larga serie de apuestas tan espectaculares como autodestructivas. ¿Debemos verlo como audacia o como una forma de suicidio financiero programado?